近日公布的《网络小额贷款业务管理暂行办法(征求意见稿)》(以下称新规),对网络小贷公司进一步规范管理做出了新的规定,引发行业强烈关注。

网络小贷公司通过发放互联网贷款将业务遍及全国,同时又可以利用资产证券化等形式放大杠杆,一度让网络小贷牌照比地方城商行更加“吃香”。但如今新规指出“未经国务院银行业监督管理机构批准,小额贷款公司不得跨省级行政区域开展网络小额贷款业务”,即限定了网络小贷的经营地域范围,使其不再能通过互联网将业务触手伸及各地。

网络小贷迎来了最强监管,城商行的零售贷款业务却有望借此契机“扬长补短”,更上一层楼。

对城商行的零售贷款业务而言,“短”的是线上渠道的布局较为滞后,无法像带有互联网基因的网络小贷一般,通过线上运营将贷款业务触及各地;“长”的是城商行成立伊始就确定了服务地方、服务小微的定位,具有人缘地缘优势及政策支持。充分发挥“市民银行”的信任感、归属感,尽快完善线上渠道的布局,成为了城商行零售贷款业务更上一层楼的不二选择。

而线上渠道的布局不外乎“触达→营销→导流→复盘”四大环节。“触达”追求侧重线上的多渠道;“营销”讲究洞察需求的个性化;“导流”需要衔接的便捷高效;“复盘”强调数据的实时全面。

即信ICC融合通信中台,有机整合了包括5G消息在内的N+主流优质消息渠道,一站式接入多渠道的同时,更支持内容营销贴片和渠道智能路由,实现智能化个性营销。且可提供智能短链pro、一键登录等增值服务,打通线上零售贷款“触达→营销→导流→复盘”全流程。

多渠道触达 以所在地为圆心形成辐射网

过去,城商行和网络小贷最明显的差距在于,网络小贷已经开始玩转微信、微博、抖音等热门社交渠道,将营销植入了人们生活的方方面面,城商行却仍以短信作为主要阵地,“存在感”严重不足。

而即信ICC融合通信中台预置集成了5G消息、微信、抖音、短信等N+通信渠道,并通过统一消息API与城商行的业务系统群对接。统一消息API能最大限度减少接口改造工作,支持消息渠道的敏捷横向扩展,赋能城商行在最短时间内完成线上多渠道的布局,形成以所在地为圆心形成辐射网,触达更多的用户。

(ICC预置集成了N+通信渠道,支持即开即用)

个性化营销 针对不同客群需求细化产品

城商行基于地域性发展,深入用户日常生活的方方面面,在掌握更加详细具体的客群画像、贷款需求上具有先天优势。产品层面,可针对年龄、性别、职业、社会角色等不同划分维度,推出小微企业贷、助学贷、灵活消费贷等不同细分产品。

运营层面,通过ICC融合通信中台的“个性营销贴片”和“渠道智能路由”,城商行只需在后台设定相对应的策略及模板,便可实现智能化的个性化消息推送。如针对小微企业主,通过微信及APP,下发小微贷款推荐;针对大学生,通过邮件及微信,推广助学贷款;针对年轻女性白领,通过抖音及小红书,推荐灵活消费贷款……

(ICC在不同渠道中的个性营销贴片示例)

优化导流旅程 降低衔接跳转导致的流失率

城商行要想打通营销的最后一公里,实现最终的导流转化,除了迭代升级移动APP、微信小程序等线上服务渠道外,也应该注重营销触达后跳转引流、认证支付的便捷高效。相关数据显示,跳转步骤超过三步以上,将会额外导致约25%的流失率。

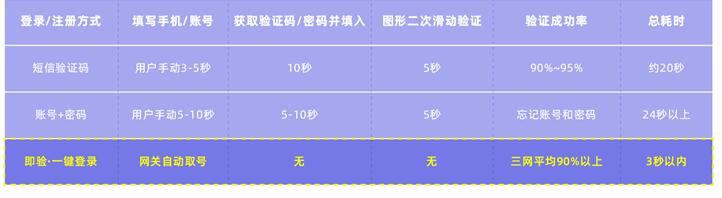

在ICC融合通信中台的消息模板中,城商行可通过智能短链pro,实现从营销内容展示,到业务办理页面的无缝衔接,并提供一键登录等移动认证类增值服务,赋能城商行降低导流转化中因步骤繁多、复杂耗时而带来的流失率。

(便捷高效的用户旅程可有效降低转化流失率)

打通复盘数据 提升通信运营数据的利用率

营销推广需要不断地通过数据复盘,去分析内容好不好,激励有没有效,投放的客群是否精准,落地过程的执行力如何等,从而进一步优化渠道选择、迭代营销内容。而数据复盘的前提是打造多源多维的实时数据池。

ICC融合通信中台基于业务系统和通信渠道的互联互通,提供整合了全渠道、上下行的所有通信数据,并支持定制化推送周/月报,将分散在各渠道的通信数据进行集成,以集中的方式和工具化的手段对其进行统一分析、统一可视,将多批次的营销信息数据借助图形化手段,清晰有效地传达和呈现,大幅提升数据的可利用率。

(ICC后台 周/月报定制化界面)

受早期营业网点较少、数字化程度不高等因素影响,城商行的零售贷款业务根基较差,然如今政策利好、技术成熟、零售市场发展,城商行发展零售贷款业务可谓是集齐了天时地利人和。作为金融系统中的“正规军”,城商行只需扬长补短,尽快完善线上渠道的布局,便有可能在零售贷款业务中更上一层楼。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行