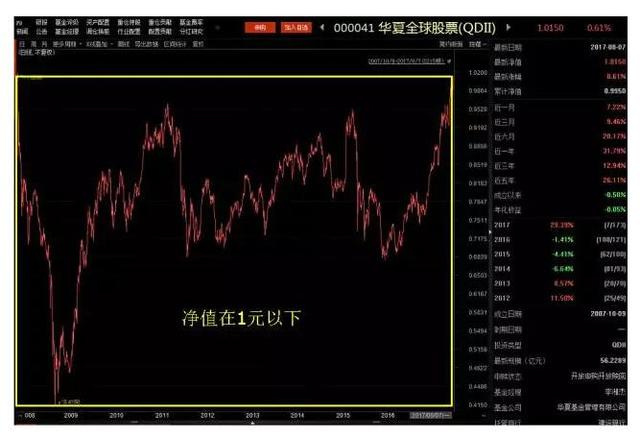

十年回归路!8日晚,华夏基金披露华夏全球精选基金8月7日的单位净值显示为1.015元,这是该基金成立近十年之后,单位净值终于收在1元以上。去年5月上任的基金经理李湘杰大举重仓以腾讯为代表的科技股,成为华夏全球精选率先收复失地的关键因素。

十年前,国内首批出海的4只QDII基金扬帆起航,受到国内投资者的火爆关注。闪电募集约1200亿元、比例配售等等,风光无限。万万没想到,带着国内投资者资金初出国门的兴奋和期待,这4只基金刚出海便遭遇美国“次贷危机”,净值从此面临被压在面值线下难“翻身”的窘境。

今天,其中一只基金,华夏全球精选终于成功“翻身”,成为十年前首批出海的4只QDII基金中,净值首先回归面值的基金,达到1.015元。而在去年5月更换基金经理的决定被证明是华夏全球精选基金率先收复失地的关键所在。

重仓科技巨头

华夏全球净值上涨至1.015元

Wind数据显示,截至8月7日,最早于2007年“出海”的4只QDII基金:南方全球、嘉实海外、上投亚太、华夏全球今年以来平均收益率高达23.38%,其中华夏全球精选基金以31.99%收益率问鼎“首批”出海基金,同时突破1元净值,达到1.015元,成为这4只QDII中净值首先回归面值的基金。而此前,其净值在面值以下徘徊近十年。

从投资上来说,对于科技巨头的重仓持有是华夏全球精选净值“翻身”的核心因素。基金二季报披露的最新数据显示,华夏全球精选在信息技术行业的投资比例高达51.76%,前十大重仓股中有8只为科技股,第一重仓股为腾讯控股,此外还有AMS AG、三星电机、阿里巴巴等在全球各地上市的科技巨头。

2017年二季末前十大重仓股

新帅狂买科技行业

净值1年增长超40%

而仔细观察该基金的投资风格,记者发现在去年该基金换帅后,对于科技股的持仓比例便不断大幅上升。

资料显示,李湘杰自2016年5月25日担任华夏全球精选的基金经理,此后便不断加大对于信息技术行业的配置比例。在2016年二季度末李湘杰刚上任时,该基金对于信息技术行业的配置比例为21.04%,已经处于较高水平。随后在2016年的三、四季度,该比例迅速提升至37.11%和46.15%;今年一季度时,该比例更是高达65.39%;虽然在今年二季度时有所回落,但也占基金的过半仓位,配置比例为51.76%。此前,该基金对于单个行业的最高持仓比例不超过30%,且主要配置其它行业。

同时该基金净值也在李湘杰上任后不断上涨,短短一年多时间涨幅超过40%。

值得注意的是,李湘杰上任后腾讯控股便一直为该基金的第一重仓股,且持股比例不断上升。在2016年四季度腾讯股价回撤16.9%的情况下,李湘杰不仅坚持重仓,还增持近40万股,显示出其对科技股的准确把握。

华夏全球精选基金近十个季度第一重仓股变化

公开信息显示,李湘杰具有15年的证券从业经验,此前曾担任台湾元大宝来投资信托的基金经理、华润元大基金投资管理部总经理,其管理的基金也曾获台湾基金金钻奖“亚洲太平洋(含日本)股票基金3年期杰出基金奖”,具有成熟的海外投资经验。

事实上,重仓腾讯控股、阿里巴巴等科技巨头不仅是华夏全球精选净值“翻身”的关键因素,也是大多数QDII基金今年表现突出的重要原因。Wind统计显示,二季度末,QDII基金投资信息技术行业市值达146.1亿元,占比27.36%。

上述其余3只首批出海基金的第一重仓行业也属于信息技术行业,上投亚太、嘉实海外、南方全球分别配置该行业43.15%、32.02%和12.35%。其中重仓股包括腾讯控股、阿里巴巴、舜宇光学科技、百度、苹果、京东、微博、网易等科技巨头。

截至8月7日,嘉实海外和南方全球单位净值0.85元和0.854元,距离1元面值还需上涨约18%,上投亚太单位净值为0.762元,要回归面值还需涨31.2%。

关键词: 华夏全球精选基金

粮食供给安全的要求越来越高

粮食供给安全的要求越来越高

2022年服贸会增加赞助商层级

2022年服贸会增加赞助商层级

高标准自贸区网络加快打造

高标准自贸区网络加快打造

GDP万亿城市进入新一轮的升

GDP万亿城市进入新一轮的升

长沙实现数字人民币税款缴纳

长沙实现数字人民币税款缴纳

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

中国文旅创新发展 消费市场

中国文旅创新发展 消费市场

48小时点击排行

48小时点击排行